- 2025-02-22 01:51 562

- 产品价格:面议

- 发货地址:江苏苏州姑苏区 包装说明:不限

- 产品数量:9999.00 套产品规格:不限

- 信息编号:225841170公司编号:13584041

- 余焱霞 经理 微信 15195603527

- 进入店铺 在线留言 QQ咨询 在线询价

无锡北塘区申请**企业认定奖金怎么发 苏州工业园区高企入库补贴怎么拿

- 相关产品:

在前面的课堂中,我们讲解了补贴的金额和补贴的下发时间。想了解相关内容的请登录苏州思睿晶信息科技的网站siruijing查阅。本篇我们来介绍关于高新奖励金额是否要应税的事情。

高企奖励的组成分以下几类:

一:直接的现金奖励:各个省市为了促动企业申报认定拿出的现金补贴

现金补贴可分为以下几中方式:

1:现金补贴总额=申请申报奖励+高企认定奖励+培育奖励

2:现金补贴总额=省级现金奖励+市级现金奖励+区级现金奖励(镇上现金奖励)

(具体各个省,市区奖励请百度思睿晶网站查询)

申报分两部分组成:培育入库+认定

通过高培未通过高企认定的企业只能拿到培育的奖励,培育的奖励又分省培育库和市培育库,如若只进市高企培育库未进省高企培育库,那么相应的省培育库补贴就享受不到。

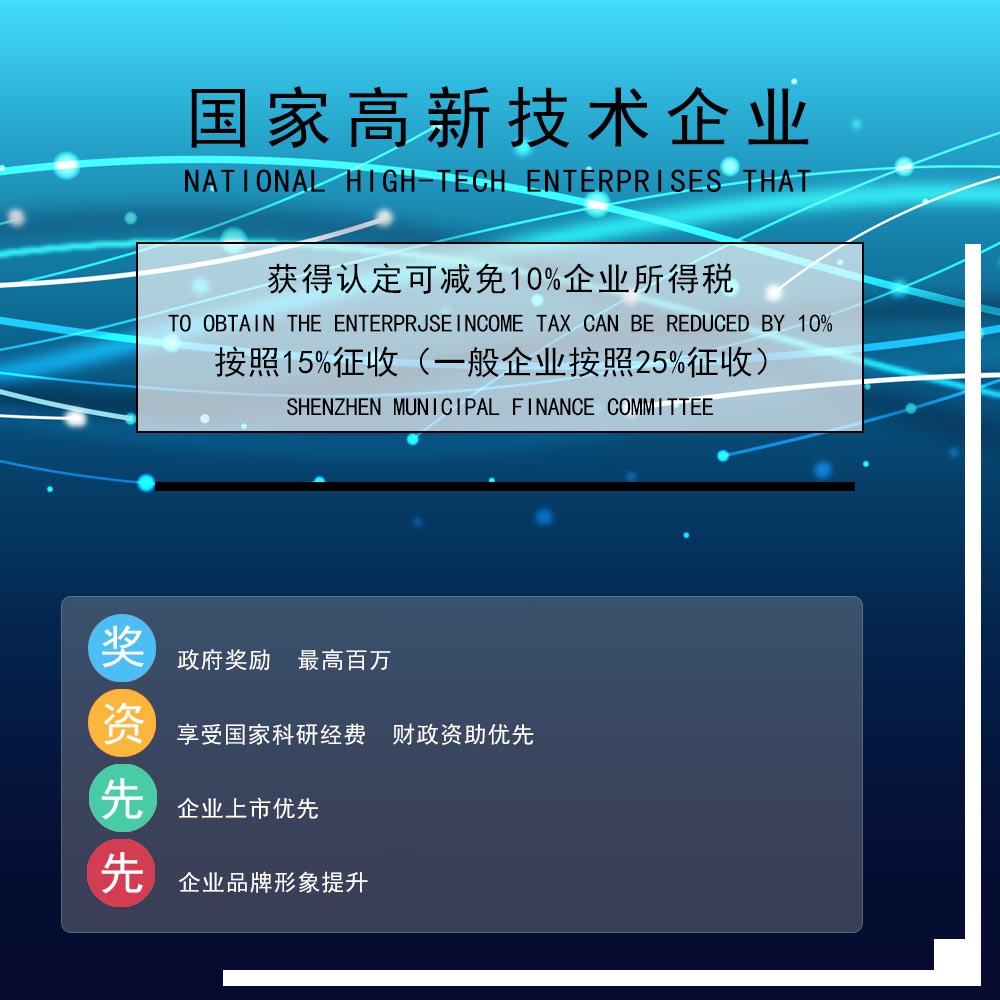

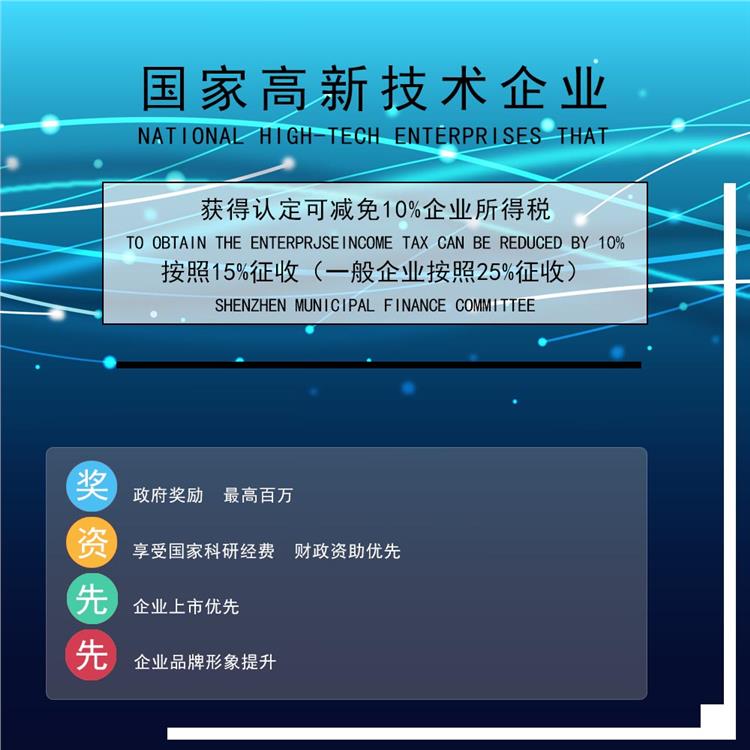

二:享受企业所得税15%的优惠政策。

一般企业体量稍微大点的企业,每年的企业所得税税率执行的都是25%,如果申报高企申请成功,那么再有效期内的可以享受15%的企业所得税政策,这样企业所得税就可减免40%。

例如:该企业应纳税额100万,假如这家企业是有效期内的高企,那么他交60万的所得税就可以了,直接少交了40万。这对任何一家企业都是一笔不少的收入呢。

一般来说,企业税务分为两大部分:和所得税。

先说:

,顾名思义,是对产品增值部门进行征收。一般采取额全的某个百分点进行征收,通过进项票抵扣的方式确定增值部分和税额。所以说,的征收有一个很重要的媒介:。

而高新补贴发放时,要求企业提交的并不是,而是收据。且没有税率一栏。因此的应税是没有媒介依据的。所以说,高企奖励金是不用支付的。

再说所得税:

所得税,就是对企业收入部分进行征收,也就是说对企业利润部分进行征收,其统计方法为:企业收入-企业成本=企业利润 。如果企业利润大于零,则对大于零部分征收。在这里跟奖励相关的一个数值就是企业收入。高企的奖励虽然不用企业,但依然属于收入,所以,得计入企业的营收中去。至于后交不交税,还得看终企业的应纳税所得额。所以,智能说的奖金是计入所得税的计算范围内的,但至于后会不会征收,还得看企业实际盈利情况。

下面中睿兴的小编就给大家详细的介绍下,办理高企认定有哪些好处和优势:

1:办理成为国家,不仅是别的荣誉,也是企业申报其他科技项目的基础门槛,既能体现出企业是研发科技型企业又能提高企业的度,尤其在传统制造业领域内的企业,成为高企之后会让整个企业的形像瞬间提高。

2:认定成功后,国家对企业的扶持不仅有现金资助上的直接奖励还有一些金融优惠政策的待遇,像银行的一些,低息,贴息,无抵押息等都会**通知到有效期内的高企。

3:申请高企认定成功后,企业税收优惠执行15%的企业所得税税率。而且高企认定中有一项研发费用账的归集,还可以再申报一项研发费用加计扣除项目,高企研发费用的175%进行税前扣除。

1,的奖励是以次为单位的,而不是以年为单位。即:每次通过了之后,得到对应的奖励。所以,不是每年都有

2,一般来说奖励几十万上百万,指的是培育入库+认定两个项目

3,通过认定后,三年后需要再次认定。按照目前的政策,再次认定也是有奖励的。但因为不属于申报而且没有了培育入库这个项目,所以,奖励金额会少很多。

但不是所有的企业都可以办理成为高企的:办理成为要满足以下要求:

1:企业注册满一年

2;拥有自主知识产权

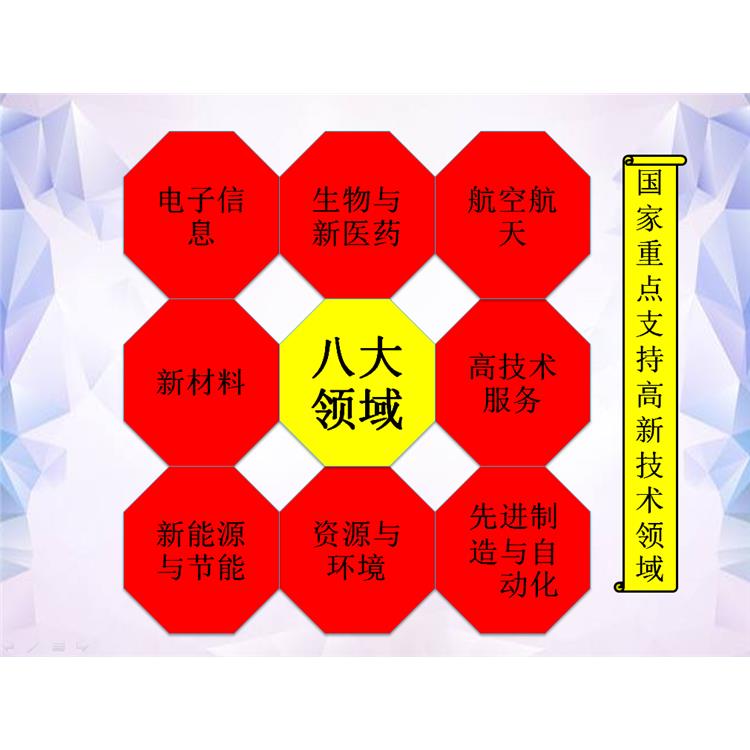

3:产品属于技术领域范围

4:认定**年内未发生重大安全、重大质量事故或严重环境违法行为

这四项基本要求是必须达到的,其他要求可配合项目老师进行准备来满足要求,具体百度思睿晶网站